文字サイズの変更

- 小

- 中

- 大

検索結果

検索ワード:

29件の記事が見つかりました。

カテゴリ:

〇中西委員

皆さん、おはようございます。自由民主党の中西健治でございます。

世界中、そして日本も含めて大変な状況になっております。今日は日銀総裁にお出ましいただいておりますけれども、いま一度、この局面において、日本銀行の金融政策について整理を少し試みたいというふうに思っております。日銀総裁には分かりやすい答弁をお願いしたいと思います。

まず、これまでの金融調節、引締めについて、その理由をお伺いしたいと思っています。

三月の政策決定会合の主な意見では、物価に関して、ほぼ全員がインフレ目標達成への自信の高まりを示しており、そのうち約半数がインフレの上振れリスクを指摘しておりました。さらに、総裁自身、先月、三月二十六日の当委員会で、現在の実質金利は極めて低い水準にあるとの認識を示しておられます。

実質金利が極めて低く、インフレに上振れリスクがあるのであれば、当然、利上げを急がないといけない、こういうことになるかと思いますが、今の日銀にはその気配は感じられません。

さらに、政策決定会合の要旨を見ても、記者会見などでの発言を聞いても、総裁は、インフレを退治するために利上げをしたとか、インフレ退治のために利上げを続けるなどとは一言もおっしゃっていません。むしろ、データがオントラックに推移すれば利上げする、こういう物の言い方をされております。

したがって、今の利上げ局面は、あくまで金融政策の正常化を目的としたものではないかと思われますけれども、この点について総裁に伺いたいと思います。

○植田参考人

お答えいたします。

私ども、基本的には、二%の物価安定目標を持続的、安定的に実現するという観点から政策を運営してまいります。長期的な物価の動向に関係が深い基調的な物価上昇率というものを注意して見ておりますが、これは二%に向けて徐々に高まってきているということを確認する中で、昨年三月以来、何回かの政策金利の引上げを実行してきたところでございます。これは、繰り返しになりますが、物価安定目標を持続的、安定的に実現するという観点で行ってきた政策変更でございます。

○中西委員

正常化というようなことについて今全くお答えをいただいていないわけでありますけれども、普通、多くの中央銀行というのは、金融政策を使って経済に働きかける、こういうことをするわけですけれども、総裁の、経済がオントラックであれば利上げするというのは、やはり金融調節を目的としているというふうに思わざるを得ないというふうに私自身は考えております。

ただ、私は、この金融の正常化ということ、これ自体は否定されるべきものではないだろう、いざという事態が生じたときに金融調節ができる柔軟性、これを確保するということは極めて重要だというふうに思っております。

総裁は就任以来、私は、順序立てて、非伝統的金融政策を排して利上げを行ってきている、こういうふうに考えておりますので、これは私は、政策をいざというときに発動できる柔軟性を確保するということも、日銀のこれまでの政策決定の中で大きな理由になっているのではないかと思いますが、この点、いかがでしょうか。

○植田参考人

やや繰り返しになってしまうかもしれませんけれども、私どもは、ここまで金利を少しずつ引き上げてきた背景といたしましては、経済、物価情勢が改善する下で低金利を継続しますと、金融緩和の度合いが過大なものとなるおそれがありまして、場合によっては物価上昇率が加速する、後になって急速な金利の引上げを迫られてしまう、こういうリスクもある。

こうした状態を回避しつつ、経済、物価情勢に応じて適切に政策を運営していくことが、物価の安定を通じて息の長い成長を実現していくことにつながり、国民経済全体にメリットを及ぼすというふうに考えてきたところでございます。

○中西委員

物価が思わぬ上昇を将来するのかもしれない、それを予防的に、ないようにする、そうしたことも一つの重要な政策目的だろうというふうに思いますが、やはり金融の正常化ということも大変大きな目的ではないかというふうに思います。

FRBの元議長、バーナンキさんが、量的緩和政策については、理論的には効果がないが実際には利いた、こういうふうなことを言っております。それは、異次元の政策を取ったわけですから、この異次元の政策というのは理論的に説明できるものでもない、こんなようなことを言っていらっしゃるわけですけれども、今もまだ日銀は、量的緩和を縮小しつつありますけれども、やはり異次元にいるのだろうというふうに思いますので、そこから普通の正常な世界に戻るために、私は金融政策を今まで引き締めてきているんだろうというふうに思います。

それで、今回のトランプ・ショックであります。新たな事態が起きたということではないかと思います。

多くの方が大恐慌のさなかに、一九三〇年、アメリカではスムート・ホーリー法というのが制定されましたけれども、平均関税率が四〇%に引き上げられたということがございました。そして、大恐慌は更に長引くということになりました。今のトランプ関税というのは、この一九三〇年のことを考えると、先祖返りしたにすぎないのではないか、こういうふうに思えるところがございます。

ということは、トランプの数年間、四年間かもしれません、四年間だと思いますけれども、経ても、アメリカはこの政策を取り続ける、先祖返りしているわけですから、可能性は否定できないだろうというふうに思います。ですので、大地殻変動が起きている、そして影響が大きく、長く続く可能性があるということなんじゃないかと思います。

これだけのショックが起きてきているので、私は新たな対処すべき事態が日本銀行にとっても生じているのではないかと思いますが、その認識はいかがでしょうか。

○植田参考人

今般の自動車関税あるいは相互関税の導入によって内外の経済、物価をめぐる不確実性は高まったというふうに、もちろん見ております。それがどういう経路を通じて我が国経済、物価に影響を及ぼすかという点については、複数の可能性がございますので、現在、注意深く分析を続けているところであります。

また、関税政策が今後どういう展開をたどるかという点についても、ある程度不確実性がまだ残っているというところでございます。こうした動向を十分に注視しながら、適切に政策運営を進めてまいりたいと思っております。

○中西委員

注意深くですとか注視するということをおっしゃいましたけれども、やはり、もっとはっきりしたメッセージを送らないといけないんじゃないかというふうに私は思っております。

これだけの事態ですから、大変大きな影響、不安心理が人々を覆っている、世界を覆っている、日本を覆っているということなんじゃないかと思います。総裁は金融の正常化ということをおっしゃいませんでしたけれども、私は、これまで金融正常化、まだ続けたかったんだろうけれども、これだけのことが起こってしまったので、これにはしっかり対処していくべきだというふうに考えております。

はっきりしたメッセージということでいうと、大変参考になるのが、ギリシャ・ショック、ユーロの通貨危機、ギリシャ通貨危機のときの、そのときのECBの総裁であったドラギさんの言い方であります。ドラギさんは、そのときに極めてシンプルなメッセージを発しました。それは、「我々の権限の範囲内で、ユーロを守るためには何でもやる用意がある、そうして信じてほしい、それで十分だ」、こういうシンプルで強いメッセージを発しました。そして、これがドラギ・マジックと言われましたけれども、ユーロ危機というのは、通貨危機というのは収束に向かっていったということであります。

やはり、これまで日銀というのは、世界初の、白川さんのとき、黒田さんのとき、いろいろな政策を打ったことは間違いありませんけれども、それが響いたかというと、なかなか響かず時間がかかったということなんじゃないかと思います。やはり、強いメッセージ、クリアなメッセージを日本銀行には出してもらいたい、こういうふうに思います。

こういう危機を、もう危機と呼んでいいと思いますが、迎えて、注視する、注意深くではなくて、あらゆる手段を動員する、そうした用意はございますか。

○植田参考人

関税政策につきましては、先ほど申し上げましたとおり、今後の動向はどうなのか、どう変わっていくのかという点も含めて、残っている不確実性がございます。これを丁寧に見極めつつ、私ども、経済、物価情勢、あるいは市場動向も確認し、見通しをしっかりと持ち、それに応じて適切に政策を判断するという姿勢でございます。

○中西委員

総裁、適時適切を繰り返されてされています、注意深く見守るということもおっしゃっていますけれども、これだけは言いませんか。政府と日銀は歩調を合わせてしっかりと対処していく、日銀総裁、お願いします。

○植田参考人

もとより、私ども日本銀行としましては、政府と緊密に連携しつつ、引き続き、市場動向あるいは経済、物価への影響を十分注視してまいりたいと考えております。

○中西委員

政府は切迫感を持って対処しようとしていますので、きっちりと歩調を合わせて対処していってもらいたいと思います。日銀総裁への質問はこれで終わります。御退席いただいて結構でございます。

○井林委員長 日銀総裁、御退席ください。

○中西委員

続きまして、株式市場は大変なことになっていますが、ちょっとNISAについて金融庁並びに金融担当大臣にお伺いしたいと思います。今、三万三千円、日経平均で昨日は三万三千円ちょっとというところでしたけれども、新しいNISA、去年の一月、新NISAが始まったときの株価は三万三千百九十円でありました。ということは、ちょうどそのレベルに昨日の終わり値あたりではいたということになります。

これからまた一段下がっていくということになると、ああ痛いということになる人も出てきますけれども、実は、一旦は上に上がったのが返ってきている、こういう水準であるということは知っておいていただきたいというふうに思います。その上で、やはり、長期、分散がNISAの制度の意味合いですから、しっかりと長期、分散でまた投資を続けていってほしいなというふうに私自身は思っているところであります。

その中で、このNISAですけれども、長期の運用ですので、元本を取り崩すようなことはしない、利息は、配当はすぐそのまま再投資に向ける、こういう商品が対象となっております。それは意味のあることだろうというふうに思いますが、このNISA、一年終わってみて、やはり若い人の利用率が非常に高いんです。二十代、三十代、四十代、五十代ぐらいまで、三十代、四十代がピークなんですね。そこからだんだん下がってきて、年齢が上に上がると余り関心がなくなっていく、使っていないということになります。それはどういうことかというと、やはり、お年を召してから、積み立ててくれといってもなかなかということなんじゃないかと思います。

そんな中で、今、御高齢の方々、年齢が高い方々に限って、元本を取り崩してもいい毎月分配型の商品というのは、年金は隔月ですから、それの補完をするものとしても大きなニーズがあると思いますが、こうした商品を年齢を限って認めていくというのは、金融担当大臣、いかがでしょうか。

○加藤国務大臣

御指摘のように、高齢者においても口座数は増加はしているものの、二十代、三十代と比べるとその伸びは小さいと認識をしております。また、これまでも、今おっしゃるような取崩し型というんでしょうかね、分配型に対する御要望というのも頂戴はしていると思いますが、他方で、そうしたものが、これまでもそういった商品があって、それがどうだったのか、特に手数料等々含めていろいろな課題があったということも委員御承知のとおりだろうと思っております。

私どもとしては、まず、そうした商品構成を云々する前に、高齢者においても、長期、積立て、分散なんですけれども、高齢者からいうと長期、積立てはちょっとあれかもしれませんが、分散というのはまだまだありますし、高齢者においても、預貯金の形でかなり高い割合を持っておられますから、そういった意味においても、それぞれの御本人が、これからの人生の中でどういうライフイベントがあって、それに向けてどういう現金が必要だ、どういう流動性を確保しなきゃいけないというようなこともしっかりプランニングしていただいた上で、そうでない部分についてはよりうまく運用していただく、こういったこともしっかり申し上げていくことが必要だ。

そういった意味において、NISAの活用も含めて、金融経済教育、これを通じて、これは若い方だけではなくて高齢者の方も含めて、全般的な展開、これをしっかり努めていきたいと考えています。

○中西委員

質問を終わりますけれども、私は、高齢者向けに、年齢を区切った上で、プラチナNISAみたいなものをつくったらいいだろうというふうに思っております。

どうもありがとうございました。

カテゴリ:

「緊急G20開催」「納税期限延長」「NISAの簡素化と拡大」「東証改革」など様々な提言を行ないました。是非、ご覧ください。最後は時間切れになって、かなり端折りながら超特急で走っていますが(苦笑)

○中西健治君 おはようございます。自由民主党の中西健治です。

新型コロナウイルスが猛威を振るっております。見えない恐怖とも言える未知のウイルスの感染拡大への対応がいかに困難であるかということは、想像に難くありません。今般の非常事態に対し各方面で尽力されている皆様方に改めて敬意を表したいと思います。

さて、世界経済、世界市場にも混乱が広がっております。昨日はニューヨーク市場でダウ平均が二千ドル以上下げました。原油価格も三割下落しているということであります。

リーマン・ショック以来という表現もされますが、リーマン・ショックのときは金融市場が震源地でありましたから、金融当局が集まって、ニューヨークの連銀ですとか大手の銀行が集まってその善後策を考えるというようなこともありましたけれども、今の市場は、どちらかというと、もうなすすべもないということで、

私は随分長いこと金融市場で働きましたけれども、日本のバブルがはじけたとき、あのとき、どんどんどんどん株価が下がっていって、売り持ちを持っているディーラーだけが大きな声を上げているけれども、あとの人たちは茫然自失と、そんなような状況、それをデジャブのように思い起こすというような状況であります。

こうした市場の動きについて、まず麻生大臣、所見をお伺いしたいと思います。

○国務大臣(麻生太郎君) リーマン・ブラザーズのときは、サブプライムローンなんてもう忘れちゃった言葉かもしれませんけど、この怪しげな金融商品を格付トリプルAくっつけて売り倒した多くのアメリカの会社、中でもリーマン・ブラザーズというのがあるんですけれども、これが一番大きくやっていたんですけど、

それが金融が破綻したということに端を発してマーケットからほぼキャッシュがなくなる、オーバーナイトコールが五%ぐらいしましたかね、あの頃は、むちゃくちゃな時代だったと思いますが。

今回は武漢発のウイルスの話で、何となく新型とか付いていますけど、武漢ウイルスというのが正確な名前なんだと思いますけれども、武漢ウイルスなるものが出てきて、それが隠してあったために、ある日突然にうわっと広まったのが一月の二十日以降という形になっていますけれども、そういった形になっているんですが、それが今、日本にもその影響が出てきたという形になってきているのが今の状況ですけれども。

リーマン・ブラザーズ並みという表現は、株価の下落の仕方が二千ドル行きましたんだし、今日、日本の株価は一万九千円にまた戻していますけれども、一時百一円まで円が上がっていましたから、今百三円ぐらいになっているんだと思いますが、

石油の値段も、逆に、この内閣がスタートした頃は百ドル超えていましたのが今三十二、三ドル、バレルで、そういった形になってきていますんで、いろんなもののあれが、ばらばらのものがわんわんいろいろ形で神経質な動きは見せているというのは間違いない事実だと思いますけれども。

私どもとしては、G7の電話会合やら何やらやらせていただいたり、IMFの電話会合やらいろいろやらせていただいていますけれども、何となくコロナの話、あれはアジアの話と思っていたG7の残りのところはかなり慌てた、

イタリアであれだけになりましたので、それでおたおたしているというような感じはしますけど、そんなもの俺たちはもっと前からやっておるわいと、一月前からやっていますという話をして、少なくとも日本としてはそれなりの対応はでき上がりつつあるんだと思っておりますので。

引き続き、これは細かい資金繰りみたいな話で金融の話とは全然違いますので、そういった意味では、影響が出てくる中小零細の企業者のいわゆる資金繰りという部分を丁寧に細かく、きめ細かくやっていかないかぬところが一番肝腎なところじゃないかなという感じはしております。

○中西健治君 ありがとうございます。

今大臣のお話の中で、G20、二月にリヤドで行われたときのG20、イタリアはまだ人ごとだったという、まあ人ごとに近かったと、こういうお話なんじゃないかというふうに思います。

これ、やっぱり、このウイルスが伝播していく、感染症が伝播していくのには時間、タイムラグがあるわけでして、地域によって危機感の高まりというのが時期がずれているということなんじゃないかと思います。

ですので、二月の二十一、二十二に行われたリヤドでのG20、麻生大臣も参加されたG20のコミュニケを見ますと、このコロナウイルスは経済の下方リスクの一つとして扱われていて、全面的に大きく扱われていたわけではないということじゃないかと思います。

そして、大臣が今おっしゃられたG7の電話会議などで各国連絡は取っているのは分かります。FRBも五〇ベース利下げをその後に行うということもありましたが、私が感じるに、各国当局の動きがいまいち統一感がないなと、こういうふうに思っています。

それはなぜか、何と比較して言っているかというと、リーマン・ショックのときには、日本はちょっとそれに参加しませんでしたけど、六か国が一斉利下げというものを行ったりもいたしました。それに比して、それぞれの国々の動きというのが統一感が見えづらくなっているんじゃないかと私は思っています。

先週、G20の声明は出ていますけれども、私は、今こそ、この危機感が全世界で共有できているときだからこそ、改めてG20の会合というものをやった方がいいんじゃないかというふうに思います。

麻生大臣は、このリーマン・ショックが起こった後にG20をつくられた、そのときのメンバーでもありますから、今回、G20を、これ物理的に集まるのがリスクが高いということであれば、ある日を決めて、きっちり一、二、まあ何時間か掛けてテレコンファレンスを行うと、そして、その後、きっちりとした意思を示すだけじゃなくて具体的な行動も各国が示すというようなことをやるべきなんではないか、

そういう緊急G20の提唱ということを、麻生大臣、リーダーシップを取っていただくことはできませんでしょうか。

○国務大臣(麻生太郎君) 少なくとも、アメリカで、日本に着けていたあの船、あれはアメリカが持っている船をイギリスがオペレーションしてイタリア人が運転していると、その責任だけこっちに回されてたまるかと。

誰の責任だ、これ、元はといえばそっちじゃないかという話が私が申し上げている話ですけれども、G7じゃなかった、リヤドのときもそう申し上げたんですけれども。

今回、その同じ会社の船が今サンフランシスコの沖でということで、今日接岸するそうですけれども、そういった形になってきて、アメリカでも一挙にこのコロナの話が急激に広まりつつある。

しかも、これは西海岸じゃなくて東海岸で同じようなことがあってということになって、ワシントンでも出たはずなので、何で日本の国会じゃ起きないのかなと思って不思議に思っているんですけれども、本当はおられるのじゃないかとかいろんなことは思いつつニュースなんか見ているんですけれども。

そういった今の状況の中にあって、アメリカはまだ今は関係ないという感じで、一応昨日のトランプはCNNですかBBCだかでやっていましたけれども、そういった状況にあるとは思いますけれども、

ヨーロッパでイタリア、それに続いてスペインがいて、だんだんだんだんイランだ何だという形になってきていますけれども、私ども、ヨーロッパでは中国との付き合いの深い国の方がなるななんと思いながら見ているんですけれども。

そういった状況の中にあるので、今声掛けたら、前回の、一週間前のときは日本から声掛けてああいうことになったんですけれども、今回は向こうから声掛けてくるかなという感じがしないでもありませんけれども、

少なくとも、今声を掛けるのは多分これ、ヨーロッパとしては、サウジアラビアに言って、サウジアラビアは今議長国ですから、サウジアラビアから言わせにゃいかぬということだと思って、私どももそういう手続を踏んでやらせていただきましたけれども、本当はヨーロッパがやらにゃいかぬ順番なんじゃないのかねと思ってはおりますけれども、

いずれにしても、何となく全体としてアメリカも含めてこれ結構まとまってきつつあるかなという感じがしますので、今の御提案というのは一つの考え方としては参考になります。

○中西健治君 全世界的に市場に動揺が広がっておりますので、それを何らかの形でこの動揺を収めていくというためにも、やはりG20若しくはG20プラスという形にもひょっとしたらなるのかもしれませんが、そうした形でアクションを取っていくということは是非お願いしたいというふうに思っております。

そして、国内のことで言いますと、今年度の予算、予備費を二千七百億円強ありますので、活用して対策を打っていく、そして、令和二年度の予算案が可決すれば、そこに予備費が五千億ありますので、その一部は使えるということにもなっていくんだろうというふうに思いますけれども、それで足りるのかという議論は大きく、強くなっていると思います。

今の予算の審議をしているときに補正予算の話というのはしにくいということだろうというふうに思いますけれども、今補正予算を作るというよりも、一月から三月、二月、三月の経済の落ち込みを四月、五月に出てくる指標で確認して、そしてこの経済への打撃の広がりを見た上で補正予算を作るという方向、これについては財務大臣はどのようにお考えになっていらっしゃいますでしょうか。

○国務大臣(麻生太郎君) 今日夕刻にでも第二弾というのを出させていただくということを政府では考えておるんですけれども、その内容が発表されてからの話だとは思いますけれども。

いずれにしても、今回の場合はいわゆる資金繰りの話がほとんどであって、旅館の話がよく出ますけど、旅館にお客が来ないので、食べて帰った後金払わないのと訳が違いますから、こちらの方がよほど被害が大きいんで、来ないというんだったら単なる固定費が掛かるだけの話で、いわゆる流動経費が掛かりませんから、

そういった意味では、私どもとしては、金をどう取るのという話というのは幾つもありますけれども、そういったところの資金繰りというのは、かなりの絶対量が、意味が違うと思っておりますので、そういったお金の掛かる方というのを細かく今、

例えば、そうですね、信金、信組、第二地銀等々の中小零細の金融を扱う対象の小規模の金融機関は間違いなく、いざっと待っていれば客が来るなんという発想はやめろと、自分から行って、おたく資金繰り大丈夫ですかと聞くのが今回の仕事というのを既に下に、何ていうのかな、金融機関にはそれ通達しておりますので、

そういった意味では、これやった結果、その内容、例えば条件変更ということになって、手形ジャンプする、手形をジャンプするね、ジャンプさせるのを、それから、そうですね、金利を引き下げるのを繰延べするのというような条件変更というものをやっていくという細かい対応をすることという話も下に通達が出ておりますし、

これいろんな問題であったらその対応の仕方によっていろいろ銀行によって違うと思いますし、支店によっても違ったりいろいろしますので、その通達の結果どうなったかという内容については公表させてもらいますということも既に通達をしておりますので、

それがどういう結果に出てくるかはよく見ておかないかぬなとは思いますけれども、きめ細かな対応をやっていかねばならぬと思っております。

○中西健治君 ありがとうございます。

今大臣がおっしゃられた通知、通達、金曜日の時点で改めて政府系金融機関及び民間金融機関に対して、条件変更等に柔軟に応じること、そしてどれだけ応じたのかというのを報告すること、さらにはそれを公表するということを示されておりますので、

何といっても年度末迎えますので、金融庁の方にはやはり、財務省もですね、こうした公的金融機関、民間金融機関がどれだけ対応しているのかということをしっかり見ていていただきたいと思います。

もう一つ、国税庁にお伺いしたいと思います。

二月二十七日に国税庁から、所得税、贈与税、消費税の申告納付期限を四月十六日まで延長するということが発表されました。同日、総務省からも各地方団体において適切に運営されるようお願いする旨の事務連絡が出されており、地方税にも同様の動きが広がると考えられております。

ただ、所得税と贈与税が、元々三月十六日だったのが四月十六日ということは、一か月これは延びると、延長されたということ、消費税に関しては三月三十一日から四月十六日ですから、二週間ちょっと延長、延びたにすぎないということになります。

目先の資金繰りが死活問題となっている個人事業主などに関しては、納付期限をもっと大幅に、例えば三か月、もっと言えば半年延ばせば非常に有効な支援策になると思いますが、いかがでしょうか。

○政府参考人(田島淳志君) お答えいたします。

ただいま議員から御指摘ありましたとおり、今般、新型コロナウイルス感染症に係る政府の方針を踏まえ、確定申告会場における混雑の緩和を図ることにより感染拡大を防止する観点から、個人納税者に係る申告所得税、贈与税及び消費税の申告納付の期限を全国一律に令和二年四月十六日まで延長することとしたところでございます。

お尋ねのこの更なる期限の延長についてでございますが、まずは、この延長された期限である四月十六日まで申告会場などの感染防止策の徹底などに万全を期していくと、その上で、今後の政府全体の方針などを踏まえながら、適切に対応していくことになろうかと存じております。

なお、こうした今回行いました全国の納税者一律の制度ではなくて個々の納税者の方に対する制度として、例えば、議員が今御指摘になりましたが、資金繰りなどの関係で一時に納付することが困難な事情がある場合、こうした場合には、この制度とは別に、税務署への申請により納税の猶予などを行うことができる制度がございます。

この制度の運用に当たっては、国税庁としては、納税者個々の実情をよくお聞きし、納税者の置かれた状況に配慮しながら、法令に基づき適切に対応してまいりたい。

いずれにしても、納税者におかれましては、最寄りの税務署に何なりと御相談いただければと考えてございます。

以上です。

○中西健治君 四月十六日まで延長したのは混雑の緩和ということが理由になっているわけですけれども、今お話し申し上げているとおり、個人事業主などにとって大変厳しい状況は全国的にも起きているということですので、個々の対応というよりも、政府が意思を示すという意味でもこの期限の延長というのは是非御考慮いただきたいと思っているところでございます。

もう一つ、厚労省にお伺いしたいと思います。

先日発表となりました子供の世話で休んだ従業員に対して給料を払った会社に関しては助成金を出す制度、これは正規、非正規を問わず助成するものでありますので、高く評価したいと思っております。

ただ、これはあくまで子供のいる従業員が対象となっております。子供のいない従業員に関しても正規、非正規を問わず助成する制度をつくるべきではないかと思いますが、いかがですか。

○政府参考人(松本貴久君) 先生御指摘の今般の一連のコロナウイルス対策への対応におきまして、小学校等の臨時休校等により子の世話のために仕事を休まざるを得なくなった労働者に有給の休暇を取得させる事業主に対して、休暇中に支払った賃金相当額の全額を助成する新しい助成金制度を創設することとしたところであります。

また、子供の有無にかかわらず、労働者が使用者の責に帰すべき事由により休業させる場合は、させられる場合は、労働基準法第二十六条に基づき、使用者は当該労働者に平均賃金の百分の六十以上の休業手当を支払う必要があるところでございます。

厚生労働省としては、雇用調整助成金について感染拡大防止のための休業等にも活用できることを明確化したところであり、子供の有無にかかわらず、こうした休業に伴う手当を支給した事業主を支援することとしておるところでございます。

○中西健治君 ありがとうございます。

良い制度でも、いかに良い制度でも、実行されるのに半年も一年も掛かるということになってしまうと、今必要なところに手が差し伸べられないということになりますので、迅速な執行をこれに関してもお願いしたいと思います。

続きまして、ちょっと、今回の税制改正に絡んで、ひとつNISAの問題を取り上げさせていただきたいと思います。

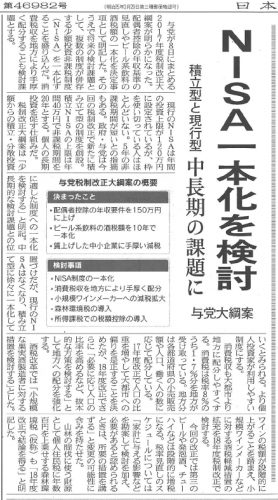

家計の中長期的な資産形成を支援する観点から、NISAというものは私は積極的に推進すべきものであるというふうに考えておりますが、今回の税制改正でNISAのつくりがまたちょっと分かりにくくなったと、設計分かりにくくなったという声をよく聞きます。

元々、NISAがあって、つみたてNISAがあってジュニアNISAもあってと、どういうことなんだということは前から言われていたわけですが、ジュニアNISAはなくなりますけれども、

新しいNISAは二階建ての設計になっていて、一階建ては、一階部分はつみたてNISA同様、けれども金額がつみたてNISAの半分、そして二階部分は一階部分をやった人が行うことができるんですが、今までのNISAが引き継がれると、こんなような形になっているんですが、

やっぱりこの分かりづらさという点は、更にちょっと複雑化したのが分かりづらいということになってしまっているんではないかというふうに思います。

以前、貯蓄奨励策として八〇年代まで採用されていたマル優は、銀行預金、郵便貯金、国債などの利子がそれぞれ元本三百万円まで非課税と、まあ単純明快でありましたので、国民の大多数がこの制度を利用していました。

利用するに当たって制度の理解に頭を悩ませたという人はいなかったのではないかと思います。

今回、複雑化、更にしたというふうに私は思っており、多くの人が思っているようでありますけれども、今後の方向性として一本化していくべきなんではないかというふうに思います。

それは、元々のNISAに一本化するのか、つみたてNISAに一本化するのか、どちらかということになるんですが、この中長期的ということであれば、つみたてNISAを大きく拡充した上で一本化するのかなとも思いますが、いかがでしょうか。

○国務大臣(麻生太郎君) この新たなつみたてNISAの話ですけれども、これは、より多くの方々に積立てとか、いわゆる分散投資によって安定的な資産形成を促したいという観点からこれはスタートさせていただいているんですが、今言われましたように、原則として一階部分の積立投資を行っている場合には、今言われました別枠、二階建ての非課税投資を加える仕組みに見直すことにさせていただいております。

今おっしゃるように、見直しが分かりづらくなったのではないかという御指摘なんですけれども、少なくとも、NISAは、新しいNISAは基本的には現行の一般NISAとつみたてNISAを確かに組み合わせたという、簡単に言えばそういう制度でありますので、そのことを分かっていただければ現行制度と同じように御理解いただけるのではないかと思っております。

新NISAが発行される二〇二四年までの間に時間もございますので、十分に周知徹底をさせていただく、公知、広報などいろいろさせていただきたいと思っています。

また、今、一緒にしたらどうだという御意見ですけど、既にこれ千万口座を超えていると思うんですけれども、千万口座超えているの、ちょっとやめちゃうというのはなかなかな、本当にちょっと一緒にするといってもそんな簡単にはいかないだろうという感じはしますので、

私どもとしては、今回の改正を通じまして、広く御理解いただいて、安定的な資産形成を更に促進していっていただければと思っております。

○中西健治君 自由民主党の税調のお歴々がいらっしゃいますので、この税制改正について触るときはなかなか注意してお話をしなければいけないということではあるんですが。

このつみたてNISA、私は、これ年間四十万で二十年という設計になっているんですけど、八百万円、これは八百万というのはどうも響きが余り良くないなといつも思っておりまして、

例えば一千万とか、例えば、二千万は何かの数字と符合しちゃうんですが、二千万にできるとか、若しくは、四十万だと十二で割ると一か月割り切れないという話もありまして、毎月積み立てるんだから、それは割り切れる数字にしようよとか、いろんなもっともだという御意見がありまして、

これはもっとちょっと割り切れる数字にして拡大するというのはいかがなものでしょうか。

○国務大臣(麻生太郎君) おっしゃるとおり、現在のつみたてNISAというのは、非課税枠の大きさが二十年間で八百万、そして一般NISAは五年間で六百万というのを、これを参考にさせていただいて、家計の安定的な資産形成というものを支援するという観点から、政策上の必要性を踏まえて決定をさせていただいたという経緯だったと記憶します。

このつみたてNISAですけれども、いわゆる保有しておられます金融資産というものを一気に非課税投資というのに振り向けるのではなくて、むしろ月々に収入からこつこつためていただくという、長期間の積立てをされる方に対する支援というところのために創設されたものであることを踏まえまして、年間四十万ぐらいの額なんじゃないのという話で当時させていただいたところであります。

妥当な水準ではないかと思っております、何となく割り切れる数字がいいということは分からぬわけではありませんが。

また、つみたてNISAについては、これは各府省や地方自治体、民間企業に対する現場セミナーなど開催を依頼というのをいろいろさせていただいたり、説明会やいろいろインターネットを通じて情報発信させていただいているんですけれども、

今後も、さらにこの点につきましては分かりやすいように、より良い周知、広報等々に努めていかねばならぬところだと思っております。

○中西健治君 是非、今後の課題として自民党税調でも私の方も発言していきたいと思います。この当委員会でも議論させていただきたいと思います。

続きまして、東京証券取引所の市場構造の見直しということについてお伺いしたいと思います。

十二月末に市場構造専門グループの報告書が出て、そして東証の中間報告というのも二月に出ております。今の市場区分に関しての今回の改革案について、金融庁、説明していただきたいと思います。

○政府参考人(中島淳一君) 現在、東京証券取引所には、市場一部、二部、マザーズ、ジャスダックスタンダード、ジャスダックグロースといった五つの市場区分が設けられておりますけれども、各市場区分のコンセプトが曖昧であって、多くの投資家にとって利便性が低いのではないかという指摘などがなされていたところでございます。

そこで、ただいま御指摘になった報告書では、この各市場のコンセプトを明確化した上で市場を三つの区分に再編するということで、

一つ目のプライム市場については、高い時価総額、流動性、より高いガバナンスを備え、投資家との建設的な対話を企業価値向上の中心に据える企業が上場する市場、

二つ目のスタンダード市場については、一定の時価総額、流動性、基本的なガバナンスを備えた企業が上場する市場、

三つ目のグロース市場については、高い成長可能性を有する一方、相対的にリスクが高い企業が上場する市場といったようなことで、

各市場のコンセプトを明確化した上で各企業が適切と考える市場区分を主体的に選択できるようにするといったことを主な内容といたしております。

○中西健治君 申し忘れましたが、お手元に資料をお配りしておりまして、今金融庁の方から説明があったのが、現状は五つの市場に分かれているのを三つにしようと、プライムとスタンダードとグロースの三つの市場に再分化していこうと、こういう話であります。

その方向性自体は私はあるべき方向だというふうに思っているわけでありますけれども、これ、経過措置というものが設けられております。

経過措置、いや、経過措置が私はある方がいいというふうには思っているんですけれども、なければ、ある日突然、一か月後にここの企業は今の一部から違うところに行くというようなことになると、当然、株式市場などで売り浴びせられたりしかねないということですから、一定の経過措置というものは必要だというふうに思っておりますけれども、

これ、当分の間と書かれているので、当分の間ってどれぐらいなんだと、それが余りに長いと羊頭狗肉になってしまうということじゃないかと思いますが、どれぐらい考えているんでしょうか。

○政府参考人(中島淳一君) ただいま御指摘のありました経過措置についてでありますけれども、現在の市場一部上場企業は、国、地域における主要企業としてのブランドイメージが確立され、雇用や取引にも多大な価値を与えております。

このことは、既に市場一部上場企業に投資を行っている投資家から見ても、企業価値に反映されていると考えられる等の意見が強く出されまして、こうした意見を踏まえて、既存の市場一部上場企業については、流通時価総額に関する新たな基準を満たしていなくても、当分の間、プライム市場を選択可能となるよう経過措置を設けることとしたところであります。

御質問の当分の間の具体的な期間につきましては、現時点では、市場一部上場企業のうち、どういった企業が実際にプライム市場を選択するか明らかではなく、今後の企業側の市場選択の状況を踏まえて検討をする必要がありますことから、現時点で具体的にお答えすることは難しいと考えております。

いずれにいたしましても、今後、具体的な期限をいろいろな関係者とも対話を行いながら検討していく必要があるというふうに考えております。

○中西健治君 私は、この当分の間というのは二年程度にすべきじゃないかというふうに思っていまして、

その間にやってほしいことというのは、先ほどプライム市場に上場する会社はコーポレートガバナンスの水準が高いということをおっしゃっていただきましたけれども、これはやはり各会社のガバナンスのレベルがどの程度なのかということ、これで見ていくということが一番重要なんじゃないかというふうに思います。

時価総額の話になりがちなんです。あの情報漏えいという事件もありましたので時価総額の話になりがちですけれども、そうじゃなくて、やはりコーポレートガバナンス、どれだけガバナンスが利いているのか、あと情報開示をやっているのか。

こうした観点で見て、二年程度で決めるということが私は行われるべきことではないかというふうに考えております。

そして、上場、プライムに上場できない、若しくは上場できないという会社が当然出てくるわけです、その後。そのときの上場廃止の受皿というものもしっかり整備する必要があるんじゃないかというふうに思っております。

現時点でもあるんです。東証で上場している企業に問題があると、まず監理銘柄として投資家に注意を促して、次に上場廃止が決定されると整理銘柄として一か月だけ取引をされます。

そして、その後の受皿として、日本証券業協会がフェニックス銘柄制度というのをつくっております。しかし、二〇一六年六月末以降、ゼロが続いております。このフェニックスに指定されているものがないということであります。

今後、退出する企業は出るというのが前提だと思いますので、その受皿となる市場の整備について十分考えていかなきゃいけないと思いますが、いかがでしょうか。

○政府参考人(中島淳一君) まさにただいま御指摘のことにつきましては、金融審議会の議論におきましても、上場後の企業価値向上の動機付けのため、今後、退出基準を引き上げるということも考えられるということが指摘されております。

一方で、厳格な退出基準を適用する場合、既に株式を保有している投資家の換金機会を確保するということも重要であります。このため、御指摘のとおり、退出基準の強化とともに、切れ目のない受皿市場の整備についても併せて議論を進めていく必要がございます。

この受皿市場については、その担い手をどうするかやビジネスとして見込める市場となるかなど、多くの課題もありますことから、今後、東京証券取引所や日本証券業協会といった関係者と議論を進めてまいりたいというふうに考えております。

○中西健治君 もう一つ、グロース市場というものがつくられるわけでありますけれども、マザーズ、現行のマザーズという市場、これは十億円で上場できるので、世界的に見て最も上場しやすい市場だというふうに言われて、批判もありますけれども、成長企業が入りやすいという意味では、これはプラスの部分も大きくあるんじゃないかと思います。

問題は、資料二でお配りしていますけれども、マザーズにずっと居座っちゃう、そういう会社が結構多いということなんですね。

五年、十年、ずっと居座っちゃう。それじゃ駄目だよねということで、ここの退出ルールも私は厳しく定めていかなきゃいけないと、こういうふうに思っておりますが、これはちょっとこれだけ言わせていただいて、

最後に麻生大臣に、この東証改革についてどのようにお考えになっているのか、お伺いしたいと思います。

○国務大臣(麻生太郎君) 今回のこの市場改革というもののコンセプトというのを明確にして、この三つの市場ですけど、プライム、スタンダード、グロースという形で、昔の東証一部、二部って、ああいう話なんですけれども、

あれ一部に上がったのはいいけど、これはもう膨大な数になっておりまして、株価はもう全く動きがないという形に、あれだけでかくなりますと、それは絶対量が多いですから、

そういったような形になりますので、私どもとしては、上場企業やベンチャー企業というものの持続的な成長というものと、企業価値の向上と、この動機付けがなされないとなかなか活性化していきませんし、内外のいわゆる投資をされる側にとりましても魅力のあるマーケットでなければというので、

そういったことを考えて今回の、横文字使うのもいかがなものかと言ったんですけど、何となく、ちょっと適当な言葉がなくて、上場一部、二部、三部というとなかなか具合が悪いので、ちょっとどうだろうとかいろんな御意見があって、結果的に横文字にならざるを得ぬことになったんですが、

市場機能の向上というものによって企業価値が向上して、その果実が結果として家計にも、投資している側にももたらされるということを期待しておりまして、

今後、東京証券取引所がマーケット関係者などといろいろ対応をしていかれながら、より良いいわゆる市場というのが構築できるように金融庁としてもサポートしてまいりたいと考えております。

○中西健治君 どうもありがとうございました。

TOPIXのインデックスの改革についてもお伺いしようと思っておりましたけれども、また次回以降に譲りたいと思います。

どうもありがとうございました。

カテゴリ:

昨日「非課税期間20年で満足する訳ではない。期間無制限を目指すべき」と書きましたが、もうひとつ主張していたのは「単純で分かり易い制度にするべきだ」ということです。

たとえば、80年代半ばに「預貯金増強策は役割を終えた」として廃止された「マル優」は、「誰でも預金300万、郵貯300万、国債300万まで非課税」という単純なもので、金融機関の窓口での説明にとまどう人はいませんでした。

わが国では金融リテラシーの向上に関する取り組みが遅れているため、多くの方は「投資」と聞いただけで尻込みしがちです。後押しをする制度を作っても、窓口で「どの制度にしますか?」と聞かれると「考えて出直します」という方が多いのではないでしょうか。

「中長期的課題」といわず、すぐに取り組むべき問題だと思います。

参議院議員 中西けんじ(神奈川県選出)

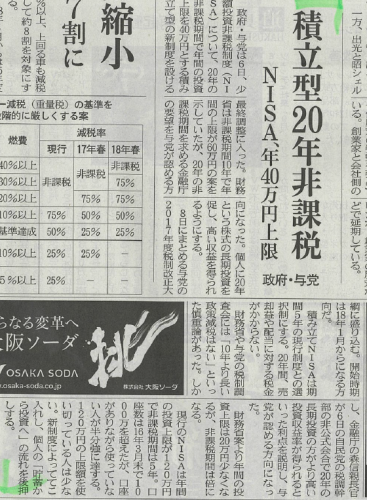

「10年ひと昔」と言われますが、景気循環という面で考えると10年は決して長くありません。相場の短期的な変動に左右されず、経済成長の成果を「株式への長期投資」の形で受け取るには、より息の長い投資をする必要があります。

従って、本来は「ある一定の金額までは、期間を定めず無制限」とするべきものです。ところが、ともすれば「10年より長い政策減税はない」との意見に押されがちでした。

そこで、自民党の部会や税制調査会の場で、「非課税期間を長くするべきだ」と再三申し上げてきました。「20年」で満足する訳ではありませんが、本来あるべき姿に一歩近づくことができたと思います。

「利用が伸び悩んでいる」として、「NISA(少額投資非課税制度)の非課税期間を、現行の5年から20年に延ばすことが検討されている」ことが報じられています。

従来から「非課税期間5年、投資可能期間10年というしばりが、長期投資への大きな制約となっている。制度を恒久化し、期間制限を撤廃すべき」と財政金融委員会で指摘してきましたので、期間が延長されることは評価したいと思います。

現在の制度は、「非課税というメリット」に対して、「再利用できない(一度売却すると、その枠は使えない)」「損益通算ができない」「5年を経過した時に含み損が発生していると、『その時点の価格が取得価格』となってしまい、その後の売却益はむしろ増税になる」などなどと、数々のデメリットがあります。

「メリットがあります。ただ、普通の投資にはないデメリットもあります」という制度設計でしたから、見直しを迫られる事態となったことは当然かもしれません。

ただ、今回若干改良を加えるものの、「現行制度とは別建てとなり、利用者はどちらか片方を選択する必要がある」と報じられていることは気になります。「どちらにするべきだろう」と悩んだだけで、二の足を踏む人が出てきかねません。

たとえば1987年に廃止となった「マル優(少額貯蓄非課税制度)」は、「預金、郵貯、国債・地方債。各々の元本300万円までの利子が非課税」とシンプルでしたから、悩む人はまずいなかったと思います。

「制度の使い勝手を良くして利用者の裾野を広げる」ためには、期間制限のない恒久的な制度とし、普通の投資と同じように使えるなど簡素化するべきです。この問題に関しては、引きつづき改善を求めていきます。

3月31日(火)参議院財政金融委員会において、麻生金融担当大臣にジュニアNISA(J-NISA)についてお尋ねさせて頂きました。

NISAとは、年間100万円(今次法改正により120万円に拡張)の限度で行った投資から得られた利益(転売利益や配当金)について非課税となる制度のことです。(本来は20.315%が課税されます。)

現行NISAは20歳以上の方のみが利用できる制度となっていますが、これを20歳未満の方にも広げようというのが、ジュニアNISA(J-NISA)となります。

若年層への投資のすそ野の拡大という点については、私もかねてから必要と考え、NISAの投資可能年齢を18歳以上に引き下げるべきだと提言していました。

ただ、J-NISAでは、年齢の下限は設けられておりません。

投資のすそ野を広げるのであれば、投資判断を行える年齢が前提となるのではないでしょうか。

また、あまりに年齢が幼いと、子供や孫の名義で口座を開設しつつ、実際には親や祖父母が口座を管理する「名義口座」の問題が生じてまいります。

そこで、以下の点についてお尋ねさせて頂きました。

①J-NISAの年齢の下限を設けるべきではないか。

②いかにして名義口座とJ-NISAを区別するのか。

金融庁総括審議官から、

①について

「高齢者の方の資金ニーズの中には、子や孫に役立てたいというものがある。そのため、資産の移転という意味でも使える形で考えている。」

②について、

「窓口において、子供や孫本人のための口座であることを確認のうえ、口座開設を行うようにする。窓口でどのように対応するのかは、今後詰めていきたい。」

とのご答弁をいただきました。

しかし、本人のための口座確認を行うのであれば、本人を関与させるのが最も適切なのではないでしょうか。そのためにも、下限の年齢を設定する必要があるのではないでしょうか。

そこで、これらを指摘しつつ、麻生大臣へ、「名義口座との違いを明らかにするためにも、下限の年齢を設定して、本人の関与を求める制度設計にすべきではないでしょうか。」と提案させていただきました。

麻生大臣は、指摘に対して得心されたような表情で頷きつつ、提案に対しては、率直に「検討します。」とご答弁されました。

若年層へ投資のすそ野が広がるJ-NISAとなるように、麻生大臣のご判断を期待させて頂きます。

カテゴリ: