文字サイズの変更

- 小

- 中

- 大

- その他 (224)

- 財政金融委員会・財務金融委員会 (65)

- 質問主意書 (29)

- 視察 (17)

- 予算委員会 (17)

- 法務委員会 (15)

- 我が国及び国際社会の平和安全法制に関する特別委員会 (14)

- 自由民主党法務部会 (11)

- 本会議 (9)

- 自由民主党司法制度調査会 (9)

- 国民生活のためのデフレ脱却及び財政再建に関する調査会 (7)

- 自由民主党政調 金融人材等の高度人材受入れプロジェクトチーム (5)

- 国政報告 (5)

- 自由民主党財務金融部会 (5)

- 決算委員会 (4)

- 環境委員会 (3)

- その他委員会 (3)

- 自由民主党行政改革推進本部 (2)

- 政治倫理の確立及び選挙制度に関する特別委員会 (2)

- 外交防衛委員会 (0)

4月12日、13日の2日間開催されたOECDグローバル議員ネットワーク東京会合の模様です。

会合では

1) 世界経済の展望(アジア経済の展望を含む)

2)ジェンダー~経済成長推進力としての女性

3)防災

4)地域課題~アジアからの視点

の4つのテーマに関して、様々な意見の交換が行われました。

(注:集合写真では左から5人目。水色のジャケットの女性の後ろにいます)

3/22(木)の財政金融委員会では、企業の国際競争力と公的負担、企業業績と賃上げ、信用保証制度の見直し、地域金融機関のリスク管理などについて取り上げました。45分という長い質疑時間のおかげで、じっくりと落ち着いて議論をすることができました。

1. 広義の企業の公的負担の国際比較の必要性

冒頭、目標としていた法人実効税率の20%台への引き下げ目途が立ったことを評価した上で、日本の立地競争力、企業の国際競争力の強化という観点からは、租税特別措置や社会保険料の事業主負担などを含めた「広義の企業負担の国際比較が必要ではないか」という問題提起を行ないました。

2. 企業業績と賃上げ

内部留保は「過去の税引き後利益から配当などを引いたもの」という会計上の概念であり、「内部に現金が留保されている」ということではありません。従って「内部留保を吐き出させて、、、」という議論は誤りであることを指摘する一方、「過去5年間に積みあがった32兆円の現預金は、賃上げや投資に回すことができるはずでは?」という問題意識に関して政府の見解を伺いました。

さらに、春闘の一斉回答に見られるように「労使ともに未来を見ず、過去を見て見通しを形成している」ことなどを指摘し、物価上昇率+生産性上昇分の賃上げを行なわない場合「コーポレートガバナンス・コードに基づき、説明責任を求めていくべきではないか」と提言しました。

3. 信用保証制度の見直し

昨年5月の参議院経済産業委員会で、「信用補完制度に対する多額の財政支援が継続している状況に鑑み(中略)見直し及び検証を行うこと」という付帯決議がなされています。「多額の税金が、制度の赤字の穴埋めに投入されている」という指摘ですので現状を質しました。

答弁で示された数字によれば、景気の回復によって財政状況は順調に改善していました。中小企業庁からは「信用保証制度の見直しは、財政状況の改善のみを目指すものではない。創業期の支援を手厚くするとともに、金融機関がより中小企業に寄り添った業務を行うことを目指す」との答弁がありました。

「見直しによって、中小企業の駆け込み寺的役割が落ちるのでは」という問いに対しては、「見直しで貸し渋りが起きるようでは元も子もない。きちんとモニタリングを行なう」との答弁がありました。

4. 金融機関のリスク管理

特に地域金融機関において、

1)投資信託への投資がここ数年急増している

2)透明性、流動性が低くリスクの高い「私募投信」を購入している

3)金利水準全体が下がったことから、より高い利回りを求めて満期までの期間が長い債券の残高が増え金利リスクが増大している

4)外債投資が増加したことで、信用リスク、為替リスクに加え外貨資金調達リスクを抱えるようになっている

といった点を指摘し、金融庁の認識と対処方針を伺いしました。

金融庁も同様の危機意識を持っており、信用リスク、流動性リスクなど様々な観点からチェックを行なうとともに、「ストレス・テストの実施、非常時の詳細なアクション・プランの作成」などの施策を検査指針に織り込み、市場リスクの管理体制を注視しているという答弁がありました。「外貨調達構造はぜい弱」という答弁があったことからして、今後市場が大きく変動した場合には注意すべきだと思われます。

最後に、投資信託や外債投資に資金を振り向けることは、国債や日銀の当座預金に資金を寝かせているよりはマシではあるものの、信用創造つまり貸出あっての金融機関のはずであることを指摘して質問を終わりました。

カテゴリ:

本会議での11回を含め170回目の質疑となった3/10(木)の財政金融委員会では、金融機関の日本経済に果たすべき役割、財政政策のあり方などについて取り上げました。

1. 金融仲介機能の復活

<不動産向け融資の伸び>

大規模な金融緩和によって、民間銀行の貸し出し残高は過去3年前年比プラス2%程度で安定的伸びています。ただ、不動産向け融資の伸びが高まっているという気になるデータを入手したので、まず

(1) 不動産融資全体の伸びに問題はないのか

(2) 大手行よりも地域銀行のほうが不動産融資への集中度が高い。「人口減少傾向は地方のほうが厳しくなる」と指摘されている中、今後リスクが顕在化してくるのではないか

という点に関して金融庁の認識をお伺いし、

「バブル期の前年比30%などという水準にはないが、伸びが高まっていることは認識している。金融機関のリスク管理体制のみならず、賃貸業界向け融資がビジネスモデルとして持続可能なのかという観点までを含めて注視している」

とのご答弁を頂きました。やはりかなり気になっている模様です。

<質の高い金融仲介機能への道筋>

「『事業性を評価した融資』といった金融機関本来のビジネスができていないことが、不動産融資の伸び(担保主義)につながっているのではないか」

「麻生大臣は『金融処分庁というイメージを脱却し金融育成庁を目指す』と再三強調しているが、実際の取り組みはどうなっているのか?」

という質問に対しては、

「幅広い事業支援を行う姿勢が、営業現場レベルにまで浸透しているかを評価するなどの取り組みを行なっている。融資先企業に金融庁が直接ヒアリングを行なうなど、工夫している」

とのご回答を頂きました。

たしかに「金融仲介の改善に向けた検討会議」が発足し、昨年末の第一回会合ではかなり突っ込んだ議論がなされていました。最近活発化している地銀の再編を含め、今後の動向を注視していきたいと思います。

2. マイナス金利政策の影響

<金融機関の収益への影響が軽微、過去最高益、それなのに賃上げ見送り?>

マイナス金利政策の金融機関の収益への直接的な影響は200億円程度と試算されており、約8兆円の資金益と比較しても大きくはありません。しかも、2014年度の銀行全体の当期純利益は、約3.3兆円とほとんど過去最高を記録しています。

そこで、

「金融機関の経営に関する懸念はほとんどないのに、過去最高益を叩きだした3メガバンクのベアが見送りとなるというのは如何なものか?」

とおたずねしたところ、

「一般論として、もうかっているのに現金をためこむばかりという点には問題意識を持っている。大臣も経済財政諮問会議やその他の機会をとらえて、税制改革の趣旨を理解して賃上げに前向きに取り組んでもらえるよう要請している」

という答弁がありましたので、さらに

「マイナス金利政策を理由に、組合側からベアの要求を取り下げたと報じられている。依然としてデフレマインドからの脱却ができていないこと示しており懸念せざるを得ない」

とコメントしました。

3. 財政政策のあり方について

「入るを量りて出ずるを制す」ということわざがあるように、「収入がどれくらいあるのかをまず考え、それに見合った支出をしなさい」といわれれば、ほとんどの方が納得すると思います。しかし、財政政策の場合は、若干事情が異なると考えています。

「本当に必要としているところにおカネをとどける」ということをまず考え、「そのために必要な財源をどうやってねん出しようか」という順番ではないでしょうか?

この点に関する認識をお伺いしました。

財政再建を掲げている財務省としては非常に答えづらい質問だったのですが、岡田財務副大臣から「今後の歳出の伸びに対応するために、持続可能な財政構造を構築するよう努力する」との答弁をいただきました。

家族や企業なら「ひどい状態になっている人がいたら、助けてやろう」という自発的な連帯が期待できます。しかし社会全体、見も知らない人同士の連帯というのは容易ではありません。本当に援助が必要な人に対しては、政府が関与する必要があります。

ただ財務省が懸念するように、歳出が税収を大きく上回っているのも事実です。持続可能な財政とするために、きちんとした成長戦略を実行し税収を増加させることが重要です。

カテゴリ:

2/18(木)の財政金融委員会では、マイナス金利政策導入と新たなETFの買い入れスキームなどを取り上げました。

冒頭、「今回のマイナス金利政策は『金融政策のゼロ金利制約』を大幅に後退させ、柔軟性を高めた点で大いに評価したい」と述べた上で、以下の様な質疑を行ないました。

<マイナス金利政策導入に関する国会での質疑に対する認識>

(中西)「1月18日の予算委員会で『超過準備に対する付利をやめるべきではないか』と問いかけた時には、『検討しておりません』という答弁であった。政策決定会合の直前であり答えにくかったことは理解しているし、私自身は危機意識を共有できたと思っている。ただ、国会審議の意義という点に関して意見を伺いたい」

(黒田総裁)「国会での発言は、それまでの政策委員会での議論・公表文を踏まえたものである。かなり以前、つまり私が総裁になる前に、『ゼロにすべき』という議論があったが否認された。それ以降、議論はまったくなされていない。また、私自身も質問を受けた時には、考えていなかった。従って『検討していない』と述べた。

(20日~23日の)ダボス会議に行く前に『追加緩和が必要な場合のオプションを検討するように』指示し、戻った段階でいくつかの提言がなされたものである(←その中にマイナス金利政策があったことを示唆)。

ただ、できるだけ誤解のないように答弁をしていきたい」

<金融市場の混乱と政策決定との関連性>

(中西)「イエレンFRB議長は議会証言で、『金融情勢が経済成長をあまり支えなくなった』と発言し注目された。特に『ドル高、株安、信用度の低い借り手のコスト増』など(金融情勢の不安定さに)に具体的に言及していたが、今朝発表されたFOMC議事要旨でも、金融市場の動向に関して、かなり議論がされたことが明らかになっている。

わが国の金融市場の状況の変化が、今回の政策決定で大きな考慮のポイントとなったのかどうかおたずねしたい」

(黒田総裁)「たしかに金融市場が世界的に不安定となり、わが国においても為替や株が変動していた。為替や株を直接的なターゲットとして金融政策を行なうわけではないが、企業のコンフィデンスの転換や、消費者のデフレマインドの改善に対して悪影響を及ぼし、物価目標の達成に悪影響が及ぶリスクが増大しているというのが政策委員会の多数意見だった。そのリスクの顕在化を防ぎ、現在のモメンタムを維持するためにマイナス金利政策を導入した」

<マイナス金利政策の効果の発現目途>

(中西)「ここ数年、我々を含め多くの人間が『金融政策を発動したら、すぐに効果が出るのが当たり前』であるかのような錯覚に囚われていたように思われる。金融政策の効果が現れるまでに、かなりなタイムラグがあるというほうが理論的には常識である。

今回のマイナス金利政策は、どの程度のラグを持って効果が発現すると想定しているのか?」

(黒田総裁)「発表直後すぐにイールドカーブ全体が下がり、貸出の基準となる金利(TIBOR)や住宅ローン金利が低下するなど、金利面ではすぐに効果が現れた。設備投資や住宅投資と行った実体経済にも影響が及ぶことになるが、やはり一定のラグはあると考えている」

(中西)「物価目標の達成に関しては、(展望レポートで明らかにされたように)2017年度前半ということだろうと思われる」←明確な答弁ではなかったため、こちらから確認しました

<新型ETFの購入について>

(中西)「マイナス金利政策の方に目がいってしまい若干忘れられている感があるが、前回の政策決定会合で『設備・人的投資に積極的な企業』のETFを3000億円買うことになった。ただ、そのようなETFは存在していない。あくまでETFができればという話だったはずだが、現状はどうなっているのか?」

(黒田総裁)「具体的な買い入れ基準の策定に向けて、市場関係者からの意見の聴取を行なった。今後、金融政策決定会合において基本要領の改正などを行ない、実務的な準備が整い次第すみやかに実施する。ただ、あくまで市場でETFができることが前提であり、この趣旨に合致するものができることを期待している」

質疑にもある通り、「金融政策を発表したら、すぐに効果が出る」という錯覚からそろそろ覚めるべき時期が来ていると思われます。

正社員が8年ぶりに増加し、女性の賃金も過去最高を記録しました。増加数で正社員が非正規社員を上回るのは、じつに21年ぶりのことです。

金融市場は短期的に振れ幅が大きくなっていますが、これまで提唱してきた大規模な金融緩和の効果は着実に現れつつあります。この流れを逆転させないために、さらに努力を続けてまいります。

カテゴリ:

2月17日(水)「国民生活のためのデフレ脱却及び財政再建に関する調査会」では、

河村小百合日本総合研究所上席主任研究員(財政、金融、公共政策)

佐藤主光一橋大学公共政策大学院教授(財政学)

小黒一正法政大学経済学部教授(公共経済学)

から、現在の財政・金融状況に関するご意見をお伺いしました。

冒頭、3人の参考人からは、「日本の財政状況は危機的な段階を迎えており、金融政策にも限界が見えつつある」「早急な対処が必要である」という内容のご説明を頂きました。

これを受けて、質疑においては、対処に的を絞っておたずねしました。

<河村参考人との質疑>

(中西)「量的・質的金融緩和が時間を買う政策であり、いつまでもやるものではないことは理解している。ただ、政策の波及経路として最も有効だったのは為替、つまり円安を通じての企業収益の改善とそれを背景とした株価の上昇である。

早急に見直すべきだというご提言だが、為替レートに対する影響、つまり円高を引き起こす可能性が高いと思われる。その点に関する評価をお伺いしたい」

(河合)「円高が良いのか円安が良いのかという議論に関しては、たしかに円安によって企業業績が良くなり助かった面がある。また、Jカーブ効果はどこにいったのか(輸出が増えない)、この国の空洞化はそんなに進んでいたのかと気づかされたということもある。

短期的には円高にふれるかもしれない。しかし、もう少し長い目では超円安によって、輸入インフレどころではなく物価目標など簡単に達成できるインフレの方が怖い。円安になればなるほど景気が良くなる訳ではない。

日本のような大国が、為替ばかりを見て政策を行なうのは如何かなと思う」

(中西)「短期的という概念が不明だが、1年、2年という期間円高がつづくと、大変なことになるのではないかと申し上げておきたい」

<佐藤参考人との質疑>

(中西)「所得税の見直し、特に若年勤労者に手を差し伸べる見直しは必要だと思う。ところで、日本では年収1千万円以下に対する税率は10%以下、しかも納税者の80%以上がこのカテゴリーに入る。国際比較では著しく低い。この部分に手をつけるべきだと言うことか?」

(佐藤)「地方税が10%かかり、社会保険料も高いためピンと来ないかもしれないが、たしかに日本の場合所得税はあまり払っていない。一方、最高税率はというと、地方税まで合わせれば55%と国際的に見ても低くはない。

従って、税率表を見直すべきかもしれないが、問題の根源は所得控除が大きすぎることの方だ。1千万円稼いでいてもあれこれ控除されて、実際の課税ベースは小さくなっている。稼ぎに関係なく定額減税となる税額控除とするべきだ」

<小黒参考人との質疑>

(中西)「世代間格差を無くすべきだという論点に関しては、シルバー民主主義とのぶつかり合いという問題が避けて通れない。先ほど世代別選挙区制というご提言を頂いているが、この問題を考えるに当たってほかに留意すべき点があればご教示頂きたい」

(小黒)「世代間の対立に関しては、税収をどう配分するかという問題は当然あるのだが、もうひとつ挙げるならば情報の発信の仕方が稚拙だと思われる。

たとえば人口が減れば経済成長率は当然落ちる。そのため、マクロ的には配分するおカネがないように見えてしまう。しかし、1人当たりの成長率がプラスであるならば、配分するおカネは確保できていることになる。そういうことまで考えて制度設計をするべきだ」

学問的な立場から「あるべき姿」についてご教示頂き、財政・金融問題に関する知見を深めることができました。今後の活動に生かしていきたいと思います。

大沢真理参考人(東京大学社会科学研究所教授)

神野直彦参考人(東京大学名誉教授) 鈴木準参考人(株式会社大和総研主席研究員)

2月10日のデフレ脱却調査会において、信頼できる社会の構築による経済成長及び健全な財政の実現(国民の信頼を構築するための社会保障の在り方)をテーマに参考人質疑を行いました。

まず、大沢真理参考人(東京大学社会科学研究所教授)に対して、「所得再分配機能を強化するという主張は、所得税の累進性を高めるということを念頭に置いていると思うが、その増収分で若年層への再配分が十分に行われうるか」という点について尋ねました。

大沢参考人からは、以下のご回答をいただきました。

「税率表で各国の累進度を比較するのは問題である。OECDの税負担の統計も平均税率の統計で比較している。」

「平均税率を所得類型別にみていくと日本のカーブはほかの国に比べて寝ている。特に(所得の)下のほうのカーブがほとんどない。そのため、累進度の低さがデータ的に裏付けられている。」

「実質的な累進度をいかにして図るかにおいて避けて通れないのが社会保険料負担。特に低額負担しているところのテコ入れをしないと累進度を上げたり、再分配の効果を上げたりすることはできない。そのため、表面税率の最高税率をいじるという議論には意味がないと思っている。」

次に神野直彦参考人(東京大学名誉教授)に「交通網の発達により共同体が物理的に破壊されていく中で、『分かち合い』の仲間意識を持つためにはどうすればいいのか。よく例に出されるスウェーデンと比較して日本はどうやって意識改革を行っていくべきなのか」と尋ねました。

神野参考人からは、以下のご回答をいただきました。

「日本の社会で一番重要な点は、『分かち合う』ということの基礎になっている社会のほうがぐずぐずになっていることである。」

「スウェーデンの中学校の教科書では、『私たちの社会のなかで一番重要な組織は家族です。なぜなら、家族の中ではありのままでいながら好かれていることが感じられるからです』と教えられている。ところが、日本では家族と一緒にいることはストレスだと感じる割合は半分以上になっている。」

「スウェーデンモデルであれば、『国家は家族のように組織化されないといけない』というと説得できる。しかし、日本では、家族はストレスという認識であり、説得できない。いわば、分かち合いの社会に向けた説得材料が希薄化している。」

「このようななかで意識改革を行うのであれば、祭りでもなんでも意識的に共同作業をやることで『仲間じゃないか』という意識を培養していくしかない。」

鈴木準参考人(株式会社大和総研主席研究員)に対して、「社会保障のコスト意識を醸成して価格を通じて資源配分の効率性を高めるというご意見は、現在の社会保障給付の中で、金銭給付ではなくサービスの給付というのが非効率とおっしゃっているのか。また、どのようにして効率化を図るのか」という点についてお尋ねしました。

鈴木参考人からは、以下のご回答をいただきました。

「日本の医療において、高額医療機器の稼働率が低くてコストが高いことが問題となっている。また、ベッドがあるところは医療費がかかっているとよく言われている。しかし、実際はよくわからない。それぞれの住民は、自分の住んでいる自治体以外のことはよくわからない。」

「データは出そろっているので、データの見える化を行うべき。その際には、普通の人が普通に見てわかるフォトマップ型の見える化を行うべき。」

「非効率があっても見える化をして示していければ、破たんを避けなければならないというのは共通認識が持てると思う。そういう改革が必要」

成長と分配のどちらを優先する立場に立っても、社会保障の効率化を目指す方向に変わりはありません。本日の議論を今後の社会保障政策に活かしてまいります。

TPPと農業について、甘利経済再生担当大臣と森山農水大臣にお尋ねしました。

TPPは成長戦略の切り札とされ、世界銀行も「2030年までに日本のGDPは2.7%増加する」との試算を示しています。日本も同程度(GDP2.6% 13.6兆円)の効果試算を示していますが、こちらは時期を明らかにしていません。

そこで、甘利大臣に、政府資産の達成時期についてお尋ねしました。

甘利大臣からは以下のご答弁をいただきました。

「政府はGTAPモデルを、世銀はそれに類するモデルを採用しているが、世銀は動学モデルを採用しているのに対して、政府は静学モデルを採用しているという違いがある。」

「静学モデルの特徴は、途中経過は示さないで、最終的に安定圏に入った時にいくらになるかを示すところにある」

「関税以外の部分のGDP効果が大きいため、10年とか20年とか、かなり早い時期に最終形に入ると思う。」

他方で、日本の農業については懸念する声もありますが、農業生産額ランキングで見ると日本の農業生産高は世界第10位と、農業大国フランスよりも上位に位置しています。

そこで、日本の農業のベースはしっかりしているのではないか、攻めの農業の基盤はあるのではないかと森山大臣に尋ねました。

森山大臣からは、「農林水産業に従事している方の大変な努力によって、基盤としては確かな者があると思う。条件不利地域に行おいていろんな努力が重ねられてきた。今後も、努力を続けていくことが大事である。」とのご答弁をいただきました。

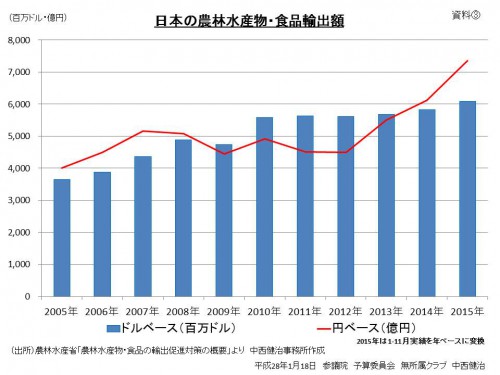

もっとも、日本の農業の輸出額は、円ベースでみると伸びてきているものの、ドルベースでみると60億ドル近辺で足踏みしております。

攻めの農業によって、輸出競争力を高めていく必要があると考えています。

黒田日銀総裁と安倍総理に、金融政策についてお尋ねしました。

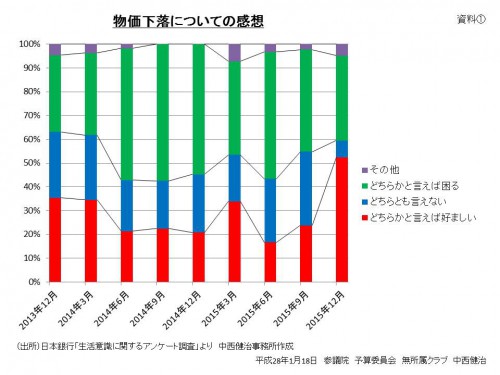

日銀の「生活意識に関するアンケート調査」をみると、1年前と比べて、「物価下落がどちらかといえば困る」と答えた人が減る一方、「物価下落がどちらかといえば好ましい」と答えた人が過半数にまで上昇しています。

そこで、黒田総裁に、このデータがデフレ期待の高まりを示しているのではないか、尋ねました。

黒田総裁からは、以下のご答弁をいただきました。

「生活意識アンケート調査の『物価下落に関する感想』という設問は、1年前に比べて物価が下がったと回答した方に尋ねたものであり、そういう回答をした人は全体の2%しかいなかった。そのため、母集団が非常に小さいという点に留意する必要がある。」

「消費者物価を構成する品目のうち、上昇した品目数から下落した品目数を差し引いた指標は上昇している。また、食品や日用品等の日次や週次の物価指数も、昨年4月以降最近までプラス幅の拡大傾向がつづいている。」

「予想物価上昇率はやや長い目で見れば上昇していると判断している。引き続き十分注視してまいりたい。」

そのうえで、銀行などが日本銀行に預けている超過準備に対してつけている0.1%の金利をゼロにする、または引き下げる可能性について尋ねました。

黒田総裁からは、「日銀当座預金への付利は、年間約80兆円に相当するマネタリーベースを円滑に供給するために資するものであり、付利金利の引き下げについては検討していない。」とのご答弁をいただきました。

他方、政府と日銀の間で共同声明を出してから3年が経過しております。この間の経済情勢の変化に加えて、物価だけを目標とすると誤解される部分もあるため、たとえば「名目経済成長率+3%を目指す」といった目標を盛り込んだ共同声明の出しなおしについて、安倍総理に提案しました。

安倍総理からは、「実質2%、名目3%を上回る経済成長を目指すということは、政府としてしっかりと目指していきたいと思うが、共同声明の中に明記する必要があるとは考えていない。」「政府日銀が一体となって、実質2%、名目3%を上回る経済成長目指していく。」とのご答弁をいただきました。

今後も日本銀行の金融政策について、引き続き注視して参ります。

デフレ脱却と税収見積もりについて、甘利経済再生担当大臣と麻生財務大臣にお尋ねしました。

政府の経済認識は「デフレ状態ではないが、デフレ脱却には至っていない」というものであり、デフレ・ギャップは解消されていないというものです。

そこで、金額に換算した場合の現在のデフレ・ギャップについて甘利大臣に尋ねました。

甘利大臣からは、「GDPギャップは現在マイナス1.3%であり、政権交代前のマイナス2.4%よりは改善しているものの、まだマイナス状態にある。金額に換算すると7兆円。」とのご答弁をいただきました。

そのうえで、現在の経済状態がデフレに後戻りする恐れのあるなか、はたして補正予算の規模(3.5兆円)が必要十分といえるのかを甘利大臣に確認しました。

甘利大臣からは、以下のご答弁をいただきました。

「7兆円のGDPギャップに対して、3.5兆円の補正予算であり、それだけを比較するともう少し大規模にやった方がよかったという意見もある。一方で、財政の信任ということもあり、2015年のPBの赤字半減目標との関係では、これがぎりぎりのところである。」

「予算だけでなくて、賃上げをするとか 下請代金を改善するとか、設備投資をするとか、民間の力を投入して、国の財政力だけではなくて民間の経済力で引き上げていくという作業を官民対話でやっている。」

「設備投資を伸ばし消費を伸ばす、そういう関係を作って、色々相まってGDPギャップがうまっていくように慎重に対処していきたい」

最後に麻生大臣へ、平成28年度当初予算の税収見積もり(57兆6000億円)は、平成27年度当初予算の税収見積もり(54兆5000億円)から3.1兆円も増加していますが、今の経済情勢を考えると、もう少し慎重に税収を見積もるべきではないか、尋ねました。

麻生大臣からは、以下のご答弁をいただきました。

「平成28年度当初予算の税収見積もり57兆6000億は、平成27年度補正後の税収見積もり56兆4000億円と比べると1兆2000億円の増になっており、それほど背伸びしたわけではない。」

「いずれにしても経済金融だけではなく色んなものが動くので、設備投資その他いろいろなもの勘案しながら、更に慎重に見積もっていきたい。」

デフレ対策は早め早めの政策対応が重要です。他方で、税収については下振れのリスクにも備えておく必要があると考えます。

年初以来、世界市場は大荒れの状況が続いています。昨年末と比べると日経平均は10%、ニューヨークダウも8%以上下落しています。

安倍総理は、年頭の記者会見で、「新興国経済、さらには世界経済に不透明感が広がりつつ」あると指摘していましたが、その後の2週間で、日本も含めた世界の景気の不透明感は、さらに高まったのではないかと感じています。

そこで、安倍総理に、現在の経済情勢に関する認識をお尋ねしました。

総理のご認識は、以下のようなものでした。

「世界経済は全体としては緩やかに回復しているものの、アジア新興国などで弱さが見られる。」

「年明け以降、原油価格の下落、中国や欧米における金融市場の変動がみられるものの、世界経済の先行きについては、アメリカ等の回復が続くことで、ゆるやかな回復が続くことが期待される。」

「世界経済や金融市場の動向について、引き続き注視していきたいと考えている。」

しかし、株価には「半年先の景気の状況をしめす先行指標」という側面があり、先行きに不安が生じてまいります。

そこで、改めて旧・三本の矢(金融・財政・成長戦略)を強く放つべきではないか、と尋ねました。

総理からは、以下のようなご答弁をいただきました。

「世界経済は不透明感を増しているが、日本経済は緩やかな回復基調が続いており、ファンダメンタルズはしっかりしている。」

「アベノミクス3本の矢の政策で、デフレではないという状況をつくりだすことができた。さらにデフレ脱却にむけて、しっかり3本の矢をはなっていきたい。」

「この流れをさらに加速し、日本経済を上昇気流に乗せるために、実質成長率2%程度、名目成長率3%程度を上回る経済成長を実現し、戦後最大のGDP600兆円という目標に向かって、三本の矢を束ねて一層強化した新たな第一の矢を放っていく考えである。」

世界経済が、フォローからアゲンストの風に変わった今年こそ、日本経済の正念場といえます。いまこそ3本の矢の再強化が必要なのではないかと考えています。